Por Gabriela Paranhos e Matheus Bueno

A entrada em vigor da Emenda Constitucional nº 132/2023 marcou o início de uma significativa Reforma Tributária sobre o consumo. Essa emenda consolidou o Imposto sobre Bens e Serviços (IBS), que abrangerá tanto o ISS (Municipal) quanto o ICMS (Estadual). Paralelamente, os impostos federais como PIS e COFINS serão fundidos na Contribuição sobre Bens e Serviços (CBS). Além disso, bens e serviços considerados prejudiciais à saúde ou ao meio ambiente podem estar sujeitos ao Imposto Seletivo (IS), enquanto produtos primários ou semielaborados poderão ser tributados por Contribuição Estadual.

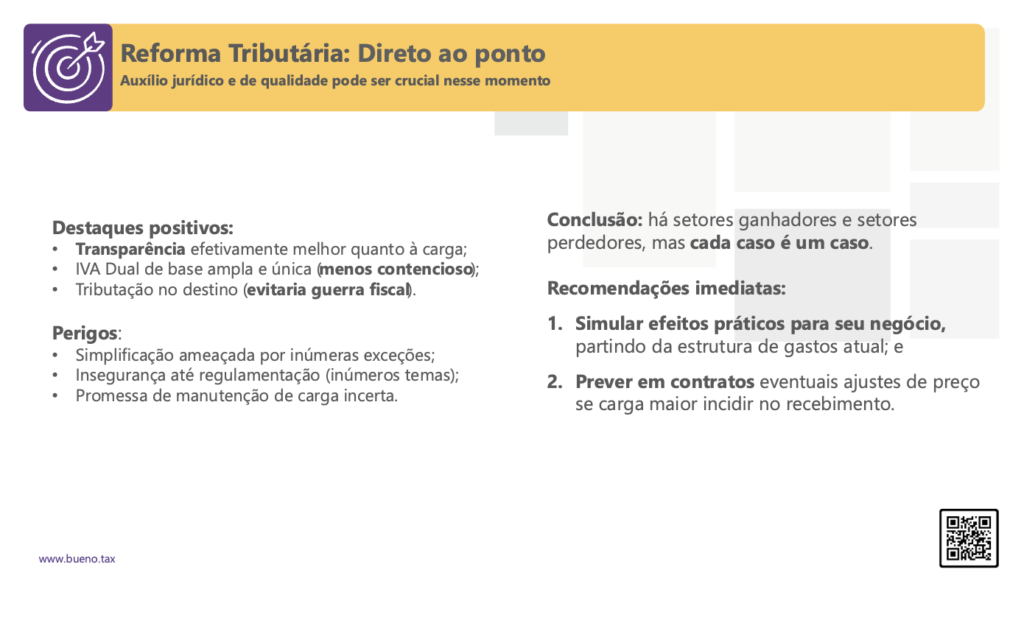

Assim, a reforma promete simplificar a tributação sobre o consumo, oferecendo maior segurança ao sistema atual, sem aumentar a arrecadação. No entanto, é claro que essa simplificação não será tão ideal quanto se esperava (de cinco tributos, voltamos a ter outros cinco), embora se antecipe uma transparência sem precedentes. Enquanto alguns conflitos tradicionais entre fisco e contribuinte podem diminuir, é incerto quantos novos surgirão com a regulamentação futura. Além disso, dada a falta de conhecimento sobre as alíquotas efetivas dos novos tributos, é difícil garantir que a arrecadação não aumentará.

A transição para o novo modelo será gradual, com início em 2026 e previsão de conclusão até 2033. Esse período representa um desafio significativo para as empresas, pois exigirá que atendam aos requisitos legais dos tributos existentes (PIS, COFINS, IPI, ICMS e ISS), além dos novos tributos (CBS e IBS).

Os créditos de PIS e COFINS poderão ser compensados com a CBS, ou como é atualmente praticado, podem ser utilizados para compensação com outros tributos federais ou reembolsados em dinheiro. Os créditos homologados de ICMS serão compensados com o IBS em até 240 parcelas, a partir de 2033, com correção monetária, conforme vier a ser estabelecido em Lei Complementar.

Em termos gerais, eis nosso resumo direto ao ponto:

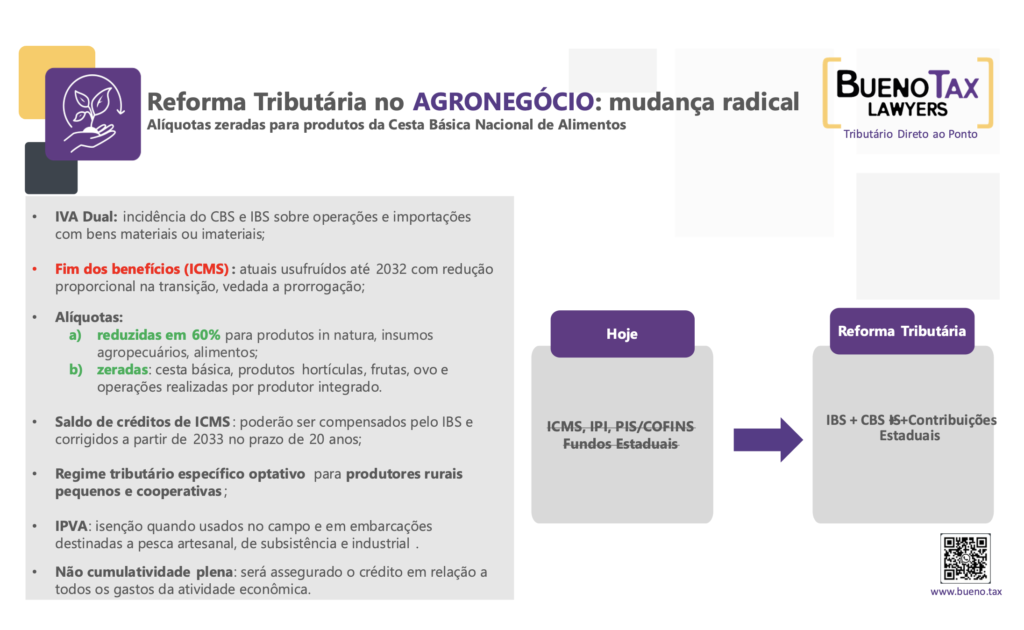

Reforma Tributária no agronegócio: Alíquotas zeradas para produtos da Cesta Básica Nacional de Alimentos

Com a promulgação da Emenda Constitucional nº 132, é evidente que novas estruturas tributárias estão sendo moldadas para se adequarem ao cenário atual e futuro do Brasil, impactando diversos setores, inclusive o agronegócio.

Historicamente, o setor do agronegócio sempre ocupou relevante importância na economia nacional, cenário que permanece até os dias de hoje. Assim, os impactos da reforma tributária para o segmento vem sendo tema amplamente debatido, especialmente nas regiões que mais serão afetadas.

Um dos pontos de atenção que vem preocupando é a extinção dos regimes especiais e benefícios fiscais. Isso porque, atualmente, o setor desfruta de diversos benefícios com o propósito de equilibrar os riscos inerentes à sua operação, dada sua importância indiscutível como fornecedor de bens essenciais para a subsistência humana. Esse movimento cria um ambiente de incerteza para o setor.

A eliminação dos benefícios fiscais atrelados ao ICMS se dará de forma gradual, de modo que serão permitidos até 2032. Durante este período, haverá uma redução proporcional dos benefícios, sem possibilidade de prorrogação. Essa medida visa uniformizar o tratamento tributário entre os estados e reduzir a guerra fiscal. Para suavizar a transição, os saldos de créditos de ICMS poderão ser compensados pelo IBS, com correção monetária a partir de 2033, ao longo de 20 anos.

Assim, como uma medida de compensação e visando favorecer a competitividade e a sustentabilidade do setor, o texto da Emenda Constitucional prevê que as alíquotas do IBS e CBS serão reduzidas em 60% para produtos in natura e insumos agropecuários, além de alimentos, refletindo uma política de incentivo à produção agrícola e pecuária local. Produtos essenciais destinados à alimentação humana vão compor a Cesta Básica Nacional dos Alimentos e, juntamente com as operações realizadas por produtores integrados, gozarão de isenção total.

Essas reduções são vistas com otimismo, pois não apenas beneficiam os consumidores, mas também incentivam a produção e comercialização desses itens essenciais. Uma vez implementadas conforme aprovadas, essas medidas podem evitar o aumento dos preços dos produtos, aliviando as preocupações das empresas do setor acerca da alta carga tributária.

Além disso, a reforma também introduz um regime tributário específico e optativo para pequenos produtores rurais e cooperativas. Este regime busca simplificar a tributação para esses atores, promovendo a inclusão econômica e a regularização de pequenos negócios rurais. No âmbito do IPVA, será concedida isenção para veículos utilizados no campo e para embarcações destinadas à pesca artesanal, de subsistência e industrial, reconhecendo a importância desses veículos e embarcações nas atividades rurais e pesqueiras, na medida em que facilita a logística e reduz os custos operacionais para os produtores.

Essas mudanças estão alinhadas com a visão de longo prazo para o setor agrícola brasileiro, que busca não apenas a eficiência tributária, mas também a sustentabilidade ambiental e social. O novo cenário tributário proposto pela Emenda Constitucional nº 132 poderá reconfigurar a dinâmica econômica do agronegócio, incentivando práticas mais sustentáveis e uma distribuição mais equitativa dos recursos econômicos.

Nesse sentido, um outro ponto de atenção para a categoria é a instituição do Imposto Seletivo, que poderá incidir sobre a produção, extração, comercialização ou importação de bens e serviços prejudiciais à saúde ou ao meio ambiente.

A preocupação revela-se na possibilidade de esse imposto anular as reduções de alíquota concedidas ao setor, aumentando a carga tributária sobre insumos como pesticidas, herbicidas e inseticidas, o que, em última análise, pode impactar negativamente o custo de produção, resultando em possíveis repasses ao consumidor final.

Por fim, um dos principais benefícios da reforma é a implementação da não cumulatividade plena, permitindo o aproveitamento total dos créditos tributários, o que beneficiará o setor. Essa medida visa eliminar o efeito cascata que mais contribui para o aumento da carga fiscal hoje, além de simplificar nosso complexo sistema tributário nacional. Dessa forma, a agroindústria poderá contar com mais previsibilidade e uniformidade nesta ponta.

Eis nosso resumo direto ao ponto:

Estratégias: como devem ser feitas? “If you fail to plan, you are planning to fail!”

O tema em questão é de extrema importância, porém, como lidar com ele? Como sempre, direto ao ponto:

Primeiramente, é essencial identificar os times e responsáveis e estabelecer prazos para a transição para o novo sistema tributário. Isso envolve desenhar quem são os times e indivíduos envolvidos na compreensão e direção do tema. Embora diversos setores dos negócios possam ser chamados para auxiliar, é crucial ter um líder conduzindo essas iniciativas.

Após isso, é pertinente criar uma modelagem que identifique as variáveis no preço e outras grandezas do modelo atual, para estimar os impactos dos novos tributos ao longo do tempo. Embora possa parecer prematuro, essas projeções financeiras servem para antecipar cenários e identificar possíveis ganhos, perdas, riscos e oportunidades, permitindo decisões informadas antes que se tornem urgentes.

Também é importante considerar os efeitos nos regimes atuais, na cadeia de logística e suprimentos, bem como a conveniência de explorar novas exceções criadas. Além disso, deve-se avaliar a possibilidade de a empresa possuir créditos fiscais do regime atual, antecipando cenários para evitar custos desnecessários.

Por último, e mais importante, são as pessoas. As equipes atuais podem não ser suficientes para estrategicamente antecipar e planejar a transição para o novo regime. Investimentos em equipes internas e assessores externos são necessários para dimensionar corretamente o que fazer e quando fazer. Líderes preparados para tomar as decisões corretas e executivos treinados para fornecer os cenários de ação são essenciais diante dessa reforma tributária do consumo. Essas ações podem significar maximizar ganhos e minimizar perdas para qualquer negócio.

Matheus Bueno é advogado (USP, 2001), especialista em tributário (IBET, 2003; IBDT, 2008; Georgetown Law, 2012). Sócio do Bueno Tax, boutique com clientes de diversas verticais da economia.

Gabriela Paranhos é advogada Tributarista no Consultivo da Bueno Tax Lawyers. Bacharel em direito em uma das melhores faculdades do Brasil, recentemente obteve LLM em Direito Tributário e Contabilidade Tributária.

Os artigos escritos pelos “colunistas” não refletem necessariamente a opinião do Portal da Reforma Tributária. Os textos visam promover o debate sobre temas relevantes para o país.

Leia mais: