Por Douglas Rodrigues, de Brasília

O presidente Lula assinou nesta quinta (16/01) o texto que regulamenta a reforma tributária. A cerimônia da sanção ocorreu no Palácio do Planalto e contou com a presença de diversas autoridades, que acompanharam a aprovação da PLP 68/2024, texto que trata da unificação dos impostos para a criação do IBS (Imposto sobre Bens e Serviços) e da CBS (Contribuição sobre Bens e Serviços), para compor o IVA (Imposto sobre Valor Agregado) dual.

A reforma converteu-se na Lei Complementar 214/2025.

“O que aconteceu aqui foi um milagre”, disse o presidente Lula em relação ao comportamento da Câmara e do Senado na produção e aprovação do texto que regulamentou a reforma tributária. O presidente completou citando que, até então, não era possível implementar uma reforma dessa magnitude em um país democrático.

Em seu discurso de sanção, o presidente fez diversas menções ao combate de fake news e a reestruturação do Brasil como uma potência econômica:

“O Brasil finalmente decidiu ser um país grande, desenvolvido e competitivo”, disse Lula.

Muitas empresas que não acreditaram nesta reforma começam a olhar o Brasil com maior seriedade, disse o ministro da Fazenda, Fernando Haddad. Ele citou que o sistema tributário nacional está entre os piores do mundo e a mudança será uma “revolução”.

“É um dia histórico”, disse o secretário extraordinário da Reforma Tributária, Bernard Appy. Segundo ele, o projeto só avançou porque a sociedade civil ajudou no avanço do texto. Appy citou o nome de Eurico Santi, colunista do Portal, como um dos nomes essenciais para a criação do texto. Falou ainda nos nomes dos relatores dos projetos na Câmara e no Senado.

“Trabalhamos conjuntamente com estados e municípios”, falou. Foram mais de 300 pessoas envolvidas no texto, que supera 300 páginas.

“Depois do plano real, é a reforma econômica mais importante”, disse Reginaldo Lopes, relator da reforma tributária na Câmara dos Deputados. O deputado aproveitou a oportunidade para reforçar que a reforma ajudará o Brasil a se reerguer no setor industrial e citou a tecnologia como fator crucial para redução de impostos, como o Split Payment.

Agora, as empresas têm até dezembro para preparem os seus sistemas para a aplicarem a alíquota teste do IVA (IBS+CBS), já que a norma entra em vigor em janeiro de 2026.

O novo tributo deve ter uma alíquota de referência na faixa de 28% –a ser confirmada nos próximos anos.

Leia a íntegra da nova lei:

Vetos ✍️

Eis os trechos dos vetos de Lula (foram 18 trechos):

Art. 26, V e X, §1º, III, §§ 5º, 6º e 8º

Art. 36, § 2º

Art. 138, § 4º e § 9º, II

Art. 183, §4º

Art. 231, § 1º, III

Art. 252, § 1º, III

Art. 332, § 2º

Art. 334

Art. 413, I

Art. 429, § 4º

Art. 444, § 5º

Art. 454, § 1º, II

Art. 462, § 5º

Art. 494

Art. 495

Art. 517 (na parte em que inclui a alínea ‘b’ ao inciso XII-A, do §1º, do art. 13, da LC 123/03)

Art. 536

Itens 1.4, 1.5, 1.8 e 1.9 do Anexo XI

E-book e resumo

Próximos passos

Após a sanção de Lula, o próximo passo é a passagem do PLP 108/2024, que regulamenta o Comitê Gestor do IBS, por aprovação no Senado. Caso aprovado, o projeto passará para fase de elaboração do regulamento infralegal do órgão, indicação dos entes federados para os cargos e a adequação das tecnologias para a implementação. Essa fase é tratada como prioridade, pois o órgão deve ser implementado antes do início de 2026, ano em que acontecerá o período-teste dos novos tributos.

Para preencher o espaço até a aprovação do PLP 108/2024, o relator da reforma tributária no Senado, Eduardo Braga, adicionou ao PLP 68/2024 um Comitê Gestor temporário e independente, que durará até o fim de 2025. Esse acréscimo foi solicitado pelo Ministério da Fazenda visando criar o regulamento do IBS, visto que o órgão provisório não vai exercer a função de arrecadar impostos:

“A questão do comitê gestor foi recepcionada no PLP 68 com algumas condições. A primeira é que só é válido até 31 de Dezembro de 2025, ou seja: até essa data, o PLP 108 precisa estar aprovado, precisa estar regulamentado de todas as formas, porque quando começar 2026 e nós formos implementar as obrigações acessórias, não poderá mais ser um comitê temporário”, disse Eduardo Braga.

Sobre o Comitê Gestor

O Comitê Gestor será responsável por coordenar a arrecadação, fiscalização, a cobrança e a distribuição dos impostos. Apesar da implementação do órgão, as funções efetivas de fiscalização, lançamento, cobrança e inscrição em dívida ativa do IBS ainda serão feitas pelos estados, municípios e pelo Distrito Federal.

O novo órgão será uma entidade pública sob regime especial, dotada de independência orçamentária, técnica e financeira, sem vinculação a nenhum outro órgão público. A instância máxima do CB será o Conselho Superior, que terá sede em Brasília e ser criado 120 dias após a sanção da lei complementar.

Por que fazer uma reforma?

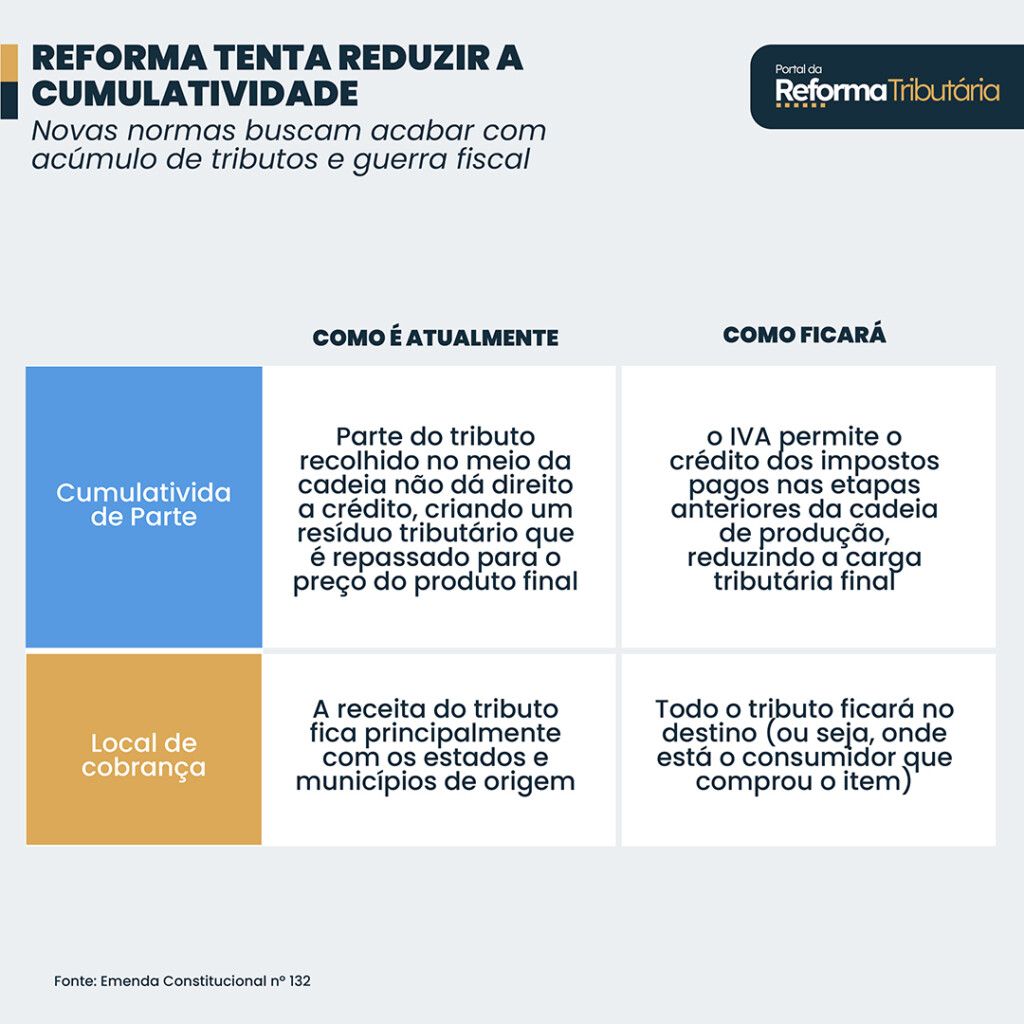

O modelo atual é muito complexo e mescla cumulativo com não cumulativo (penalizando setores com maiores cadeias de produção). A tributação é baseada na origem e parte no destino (onerando investimentos e exportações).

Há ainda uma “guerra fiscal” entre estados e municípios, que buscam dar incentivos para empresas se instalarem em suas regiões.

O sistema atual inclui múltiplas alíquotas – aumentando a litigiosidade e redução da transparência.

O que é o IVA?

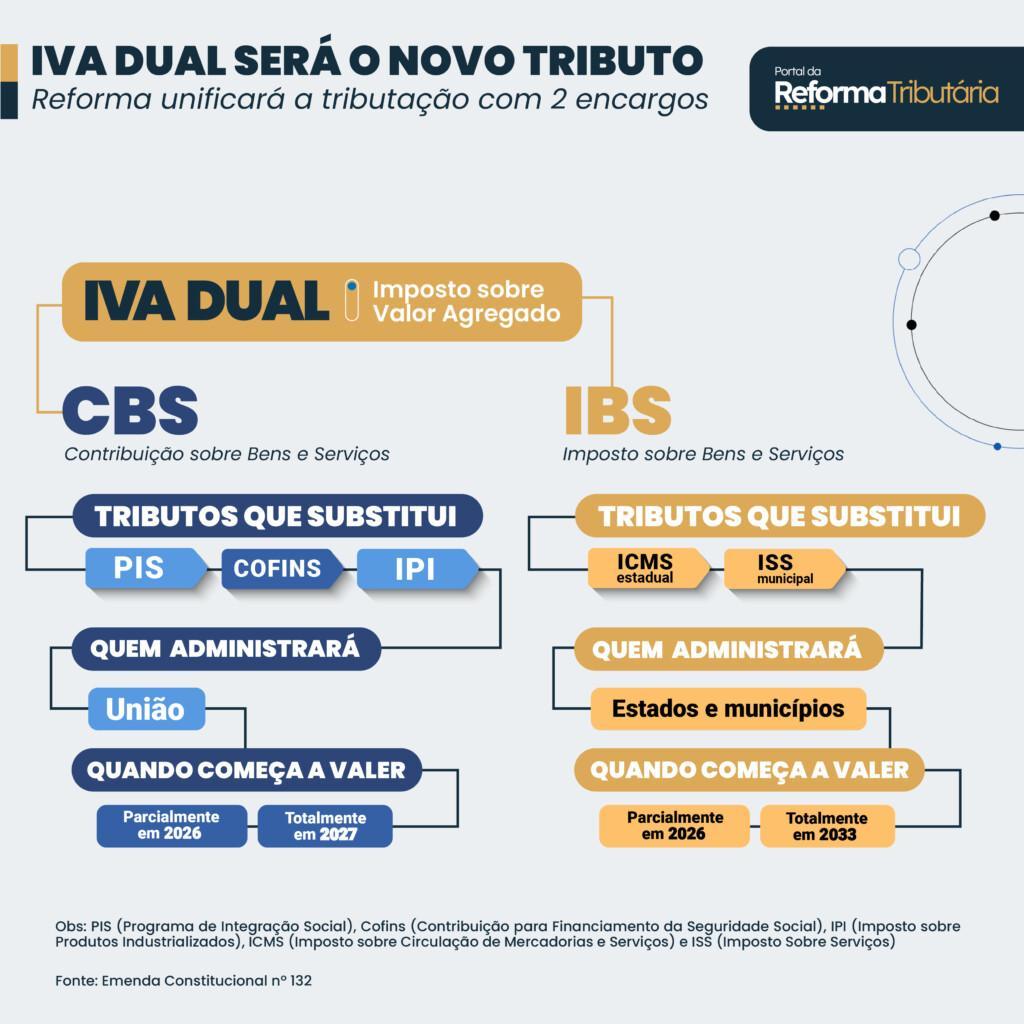

A reforma define que 5 tributos serão substituídos pelo IVA (Imposto sobre Valor Agregado) dual — sendo 1 gerenciado pela União, e outro com gestão compartilhada entre estados e municípios. São eles:

▶️ CBS (Contribuição sobre Bens e Serviços): com gestão federal, unificará o PIS (Programa de Integração Social), a Cofins (Contribuição para Financiamento da Seguridade Social) e parcialmente o IPI (Imposto sobre produtos industrializados);

▶️ IBS (Imposto sobre Bens e Serviços): com gestão compartilhada estados e municípios, unificará o ICMS (Imposto sobre Circulação de Mercadorias e Prestação de Serviços), estadual; e o ISS (Imposto Sobre Serviços de Qualquer Natureza), municipal.

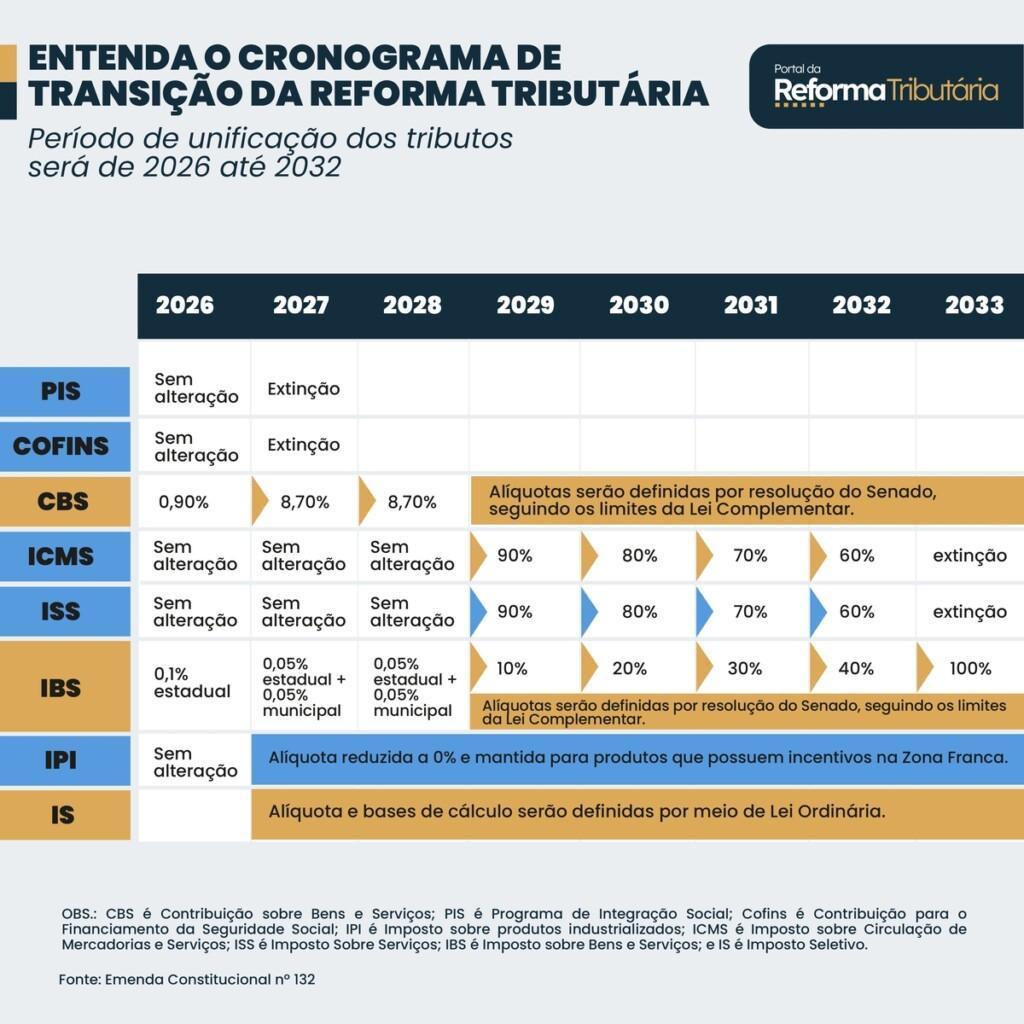

Quando entra em vigor?

Entra em vigor já em 2026. E a transição vai até 2033.

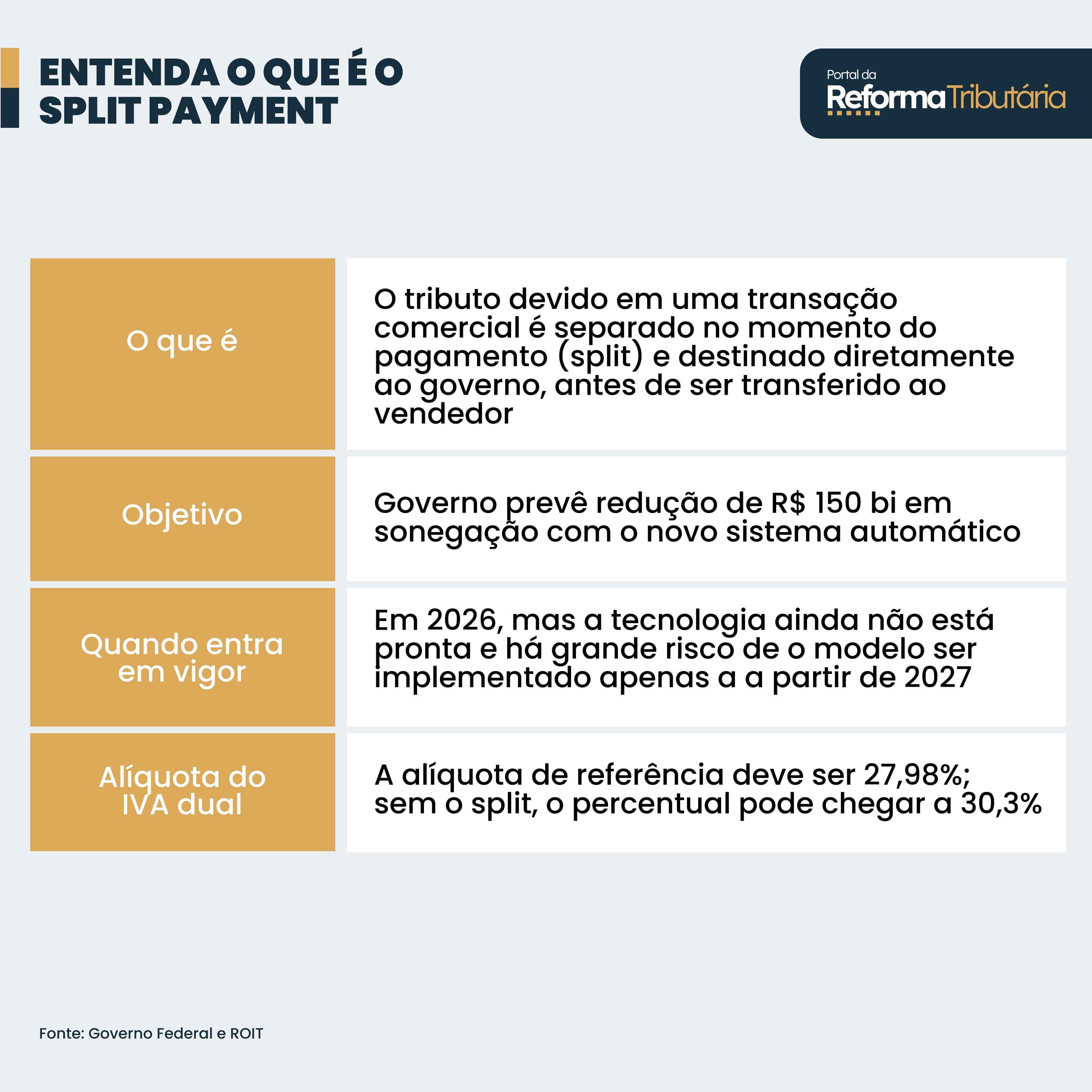

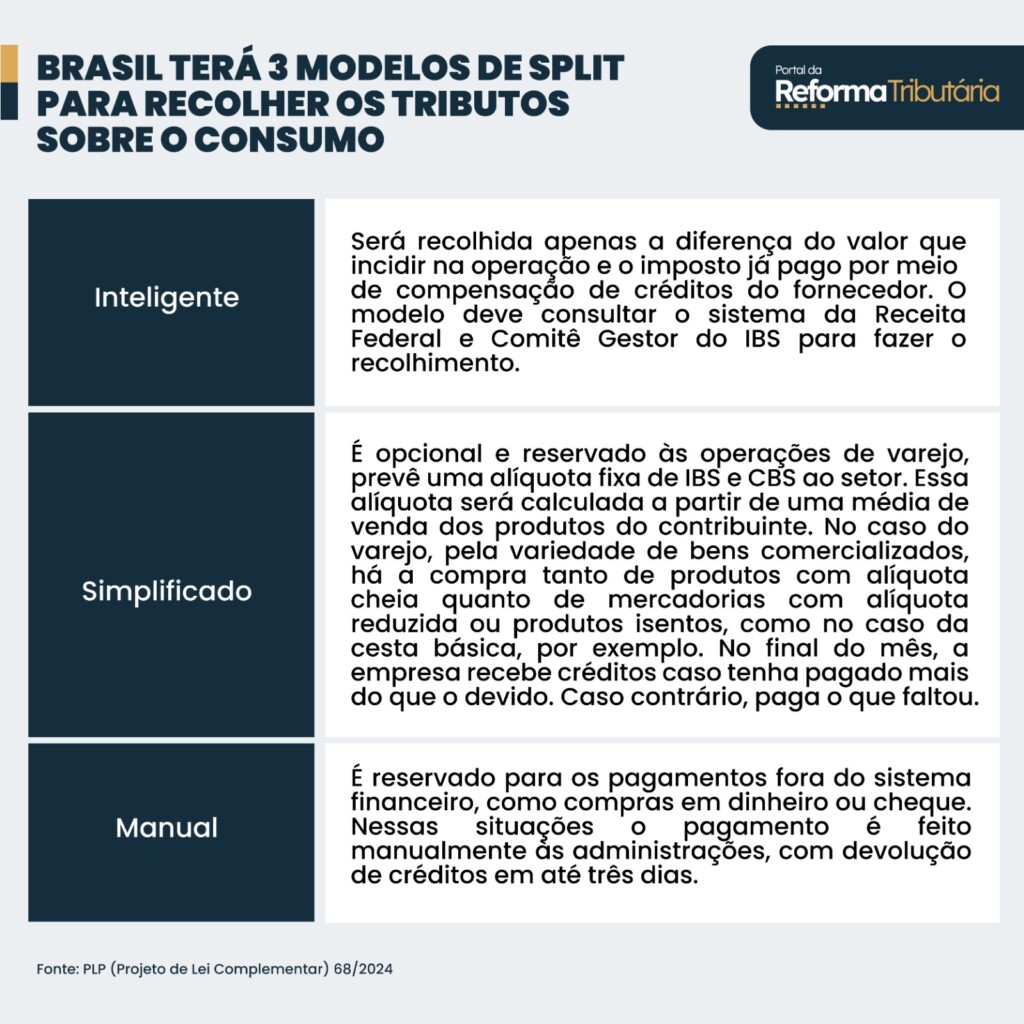

Split Payment

O split payment refere-se a um mecanismo de pagamento dividido no qual o valor pago por um comprador é automaticamente dividido entre o vendedor e as autoridades fiscais no momento da transação. Esse sistema é utilizado para garantir que a parcela correspondente aos impostos seja diretamente destinada ao governo, reduzindo a possibilidade de sonegação fiscal e melhorando a eficiência da arrecadação tributária.

Significa que o tributo pode ser pago no momento de comprar algo via Pix, cartão de crédito, TED ou boleto. O mecanismo não funciona, basicamente, via pagamento em dinheiro ou cheque.

O fornecedor, emissor da nota fiscal, terá como obrigação incluir no documento fiscal eletrônico informações que permitam tanto a vinculação das operações com a transação de pagamento.

Não-cumulatividade

A alíquota incidirá apenas sobre o valor adicionado em cada etapa da produção. Exemplo: o tributo pago sobre o algodão será abatido do imposto recolhido pelo fabricante de cortinas. O valor do imposto sobre insumos será deduzido para evitar que seja tributado mais de uma vez.

Na prática, isso exigirá um controle maior do fluxo de produção por parte das companhias para não desperdiçarem créditos e perderem competitividade.

A expectativa do governo é que se reduza o chamado “hiato de conformidade”, que reflete a sonegação, a elisão, a inadimplência e os litígios nos recolhimentos tributários.

A regra poderá se aplicar até em empresas do Simples Nacional que optarem pelo regime regular de IVA, para fornecer créditos à cadeia de compradores. Importante para empresas do Simples inseridas no mercado B2B (fornecem de empresas para empresas), por conta da competitividade. Estas empresas precisarão de maior atenção com documentação, contabilidade e governança.

Tributação no destino

O atual sistema funciona com a aplicação do tributo onde o serviço ou produto é originado. No entanto, o novo sistema desloca essa tributação para o local de consumo, em tese, evitando a disputa entre estados e municípios para atrair empresas – a chamada “guerra fiscal”.

- Ponto de atenção: há 13 tipos de “locais de destino” diferentes previstos em lei. Ou seja, complexidade ainda existirá para saber “onde” o tributo é devido.

Imposto Seletivo

Haverá ainda um Imposto Seletivo que incidirá a partir de 2027 sobre os produtos considerados maléficos à saúde e ao meio ambiente, como cigarros, bebidas alcoólicas e veículos, entre outros. O tributo é chamado pejorativamente pela mídia de “imposto de pecado”.

Ou seja, será um período com muitas mudanças regulatórias a depender da cada decisão política.

Desoneração de bens de capital

A desoneração da compra de bens de capital pelos contribuintes pode ser realizada de três formas:

- crédito integral e imediato do imposto;

- diferimento; ou

- redução de 100% nas alíquotas de imposto.

As empresas poderão dar foco na estratégia de prever compra de ativo, bens de capital, em 2026 ou 2027, em qual ano é melhor para o orçamento e para a eficiência de caixa da empresa –apontam dados da Calculadora da Reforma, da ROIT, que auxilia nessa análise.

Trava para evitar aumento do IVA

O texto contém um mecanismo que visa evitar a perda de arrecadação nos primeiros anos da reforma tributária. Esse dispositivo também atuará como uma “trava” para impedir o aumento “excessivo” global das cobranças.

A regra considerará a média de arrecadação dos impostos que serão extintos, bem como o PIB (Produto Interno Bruto). Em caso de necessidade, um “gatilho” poderá ser ativado para forçar a redução das cobranças.

O TCU (Tribunal de Contas da União) será responsável pela fiscalização e pelos cálculos das chamadas alíquotas de referência.

Na prática, muitos setores terão redução dos impostos em relação ao patamar pago atualmente. E outros segmentos terão aumento brutal da carga tributária se não houver um planejamento financeiro para se adequar da forma ao novo sistema.

- Ponto polêmico: trava só para o ano de 2033 em diante.

Profissionais liberais

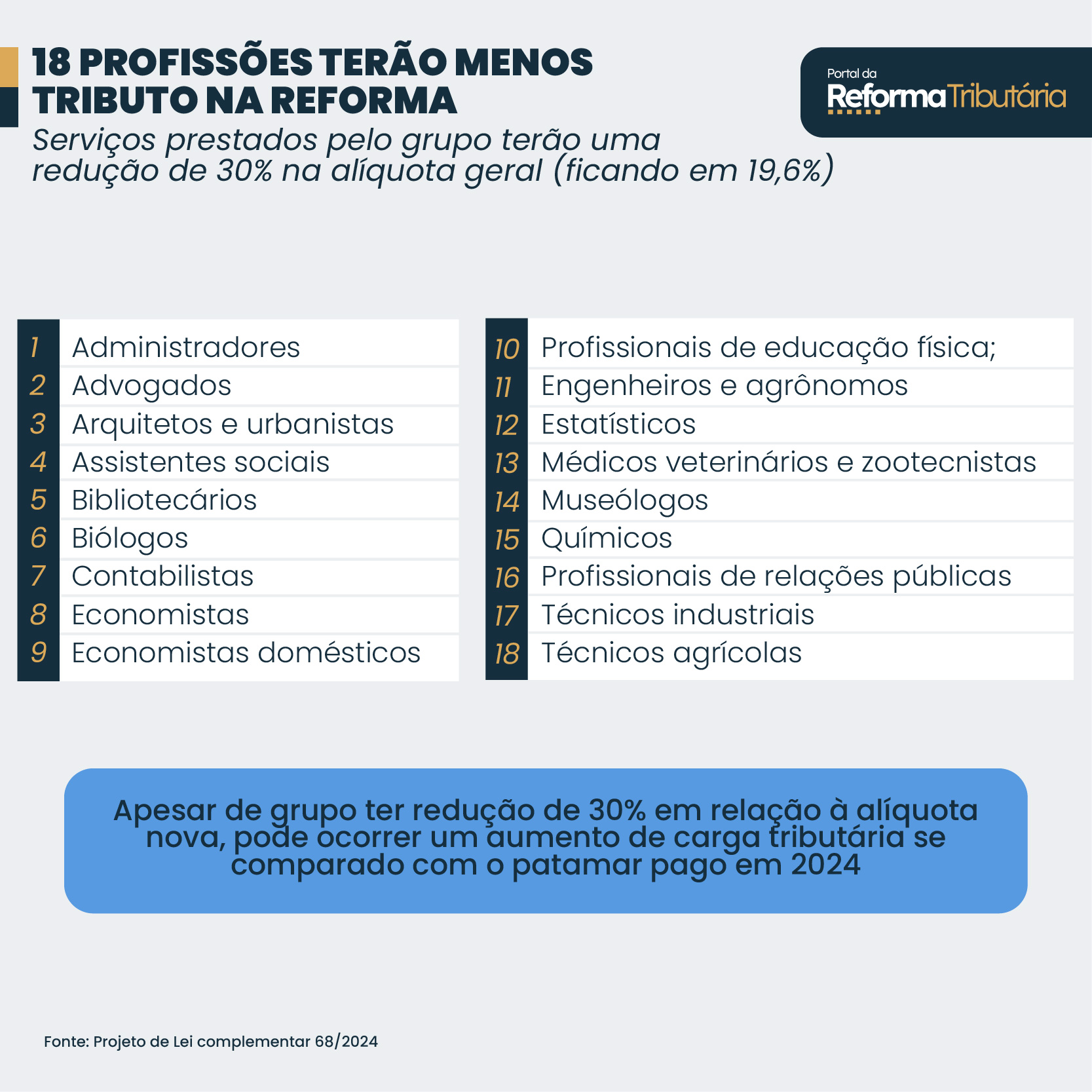

A reforma trouxe vantagens para profissionais liberais, que contarão com redução de 30% das alíquotas de IBS e CBS. Mas apenas em relação aos serviços prestados de natureza profissional, científica, literária ou artística, que sejam submetidos a fiscalização por conselho profissional. A Lei Complementar ainda definirá quais operações terão o benefício. A diferenciação é válida para 18 profissionais:

- Administradores;

- Advogados;

- Arquitetos e urbanistas;

- Assistentes sociais;

- Bibliotecários;

- Biólogos;

- Contabilistas;

- Economistas;

- Economistas domésticos;

- Profissionais de educação física;

- Engenheiros e agrônomos;

- Estatísticos;

- Médicos veterinários e zootecnistas;

- Museólogos;

- Químicos;

- Profissionais de relações públicas;

- Técnicos industriais;

- Técnicos agrícolas.

Leia mais

- A espina dorsal da reforma está mantida, diz Bernard Appy

- Reforma muda receita bruta de motoristas de aplicativo

- Proposta de reforma tributária cria faixa de isenção para aluguéis

- Serviços funerários entram na alíquota reduzida e evitam alta de 206%

- A meta de zerar alíquota para medicamentos oncológicos