Por Douglas Rodrigues, de Brasília

A Câmara dos Deputados aprovou na noite desta terça-feira (17/12) o Projeto de Lei Complementar que regula a reforma tributária (de nº 68/2024). O texto já passou pelo Senado e agora vai para a sanção do presidente Luiz Inácio Lula da Silva (PT).

Esse é mais um avanço para a troca do novo sistema sobre o consumo, seguindo o cronograma definido pela Emenda Constitucional 132, de 2023.

O parecer foi apresentado pelo relator Reginaldo Lopes (PT-MG). Foram 324 votos a favor e 123 contrários (3 abstenções).

A maior mudança foi a retirada da alíquota reduzida de 60% para saneamento, medida que tinha sido feita pelo Senado. Isso reduz a alíquota padrão em 0,70 ponto percentual na alíquota padrão (na faixa de 28%).

O texto trata da unificação dos impostos para a criação do IBS (Imposto sobre Bens e Serviços) e da CBS (Contribuição sobre Bens e Serviços), para compor o IVA (Imposto sobre Valor Agregado) dual. O novo tributo deve ter uma alíquota de referência na faixa de 28% –a ser confirmada nos próximos anos.

Abaixo, leia a íntegra do substitutivo:

O texto trata da unificação dos impostos para a criação do IBS (Imposto sobre Bens e Serviços) e da CBS (Contribuição sobre Bens e Serviços), para compor o IVA (Imposto sobre Valor Agregado) dual. O novo tributo deve ter uma alíquota de referência na faixa de 28% –a ser confirmada nos próximos anos.

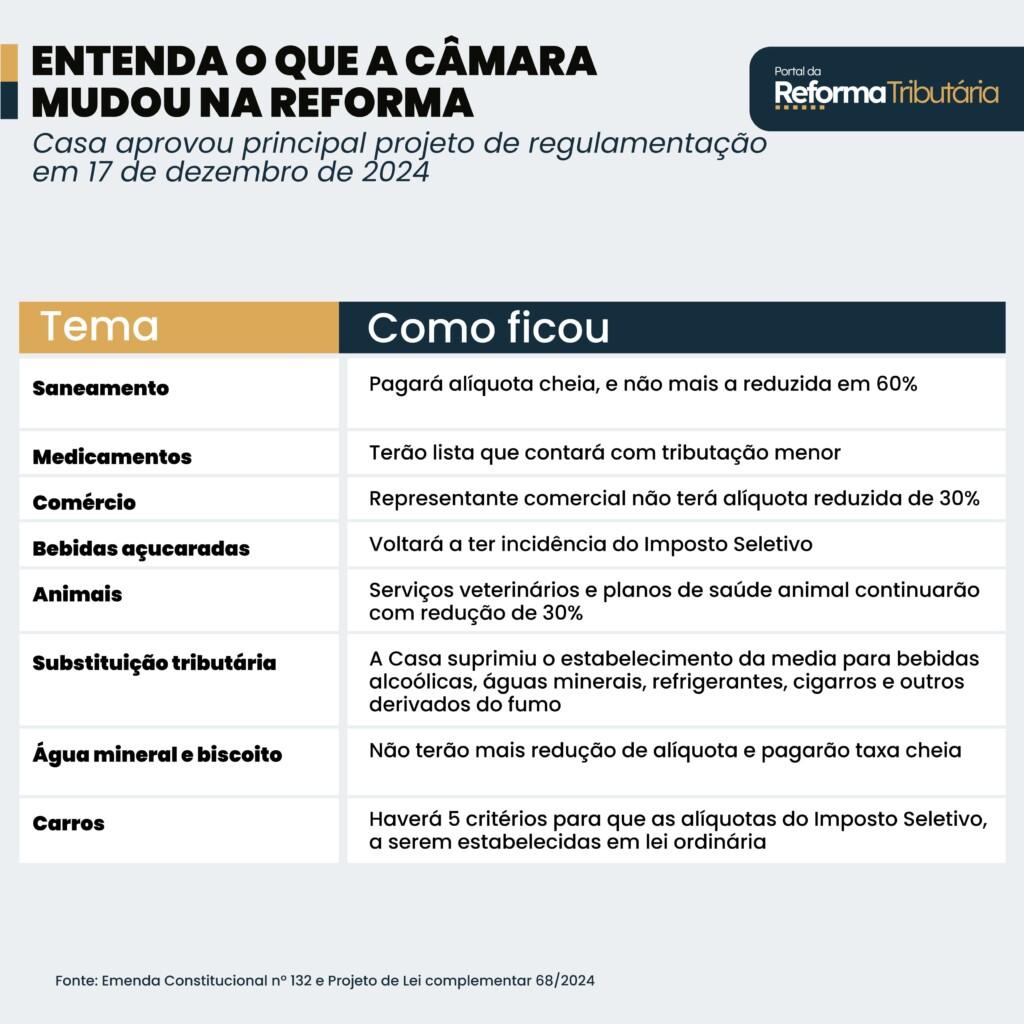

Lista de mudanças ✍️

- Retorno da lista de medicamentos que contarão com tributação menor;

- Manutenção da alíquota de 8,5% para Sociedades Anônimas de Futebol (SAF);

- Manutenção do Imposto Seletivo para bebidas açucaradas;

- Serviços veterinários e planos de saúde animal continuarão com redução de 30%.

O ministro da Fazenda, Fernando Haddad, deseja que o presidente Lula sancione ainda neste ano a regulamentação, consolidando a maior reforma realizada durante o governo dele.

Entenda tudo

Países que adotam o IVA

Por que fazer uma reforma?

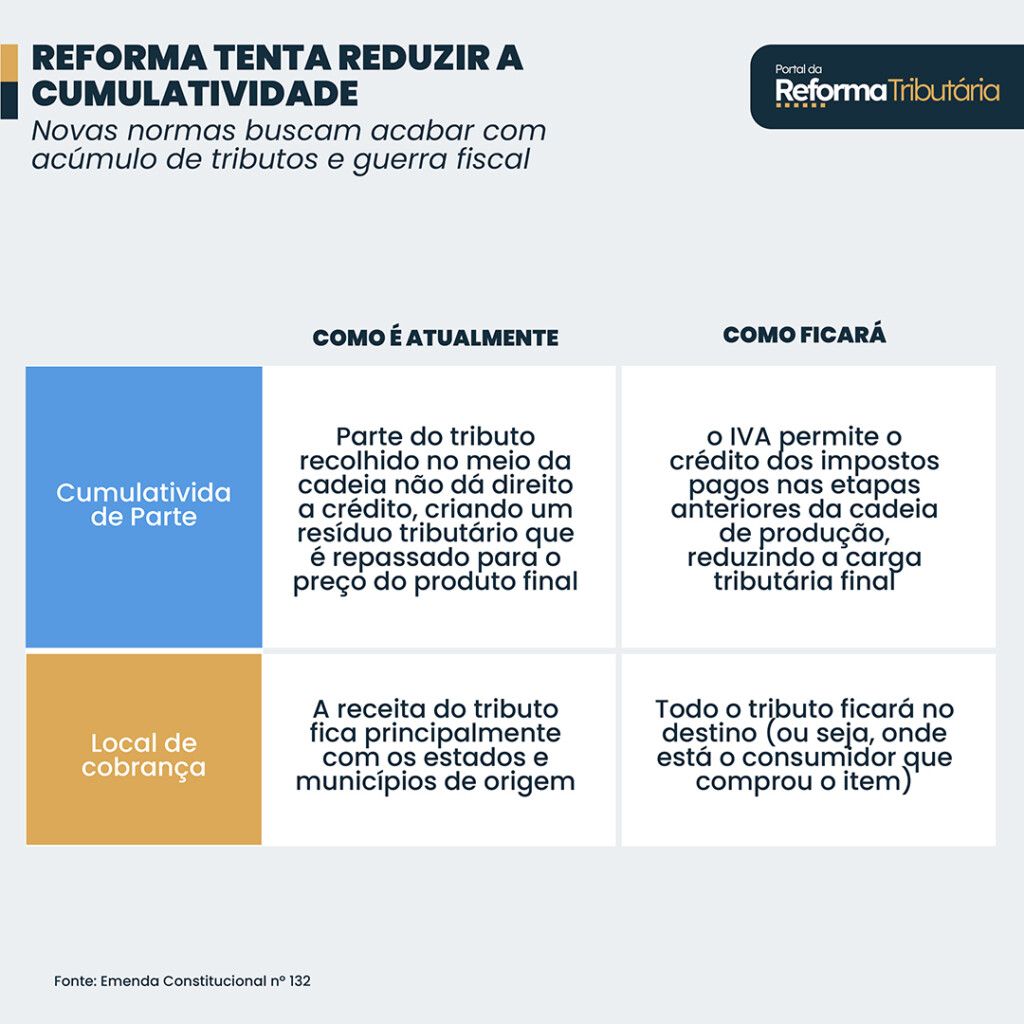

O modelo atual é muito complexo e mescla cumulativo com não cumulativo (penalizando setores com maiores cadeias de produção). A tributação é baseada na origem e parte no destino (onerando investimentos e exportações).

Há ainda uma “guerra fiscal” entre estados e municípios, que buscam dar incentivos para empresas se instalarem em suas regiões.

O sistema atual inclui múltiplas alíquotas – aumentando a litigiosidade e redução da transparência.

O que é o IVA?

A reforma define que 5 tributos serão substituídos pelo IVA (Imposto sobre Valor Agregado) dual — sendo 1 gerenciado pela União, e outro com gestão compartilhada entre estados e municípios. São eles:

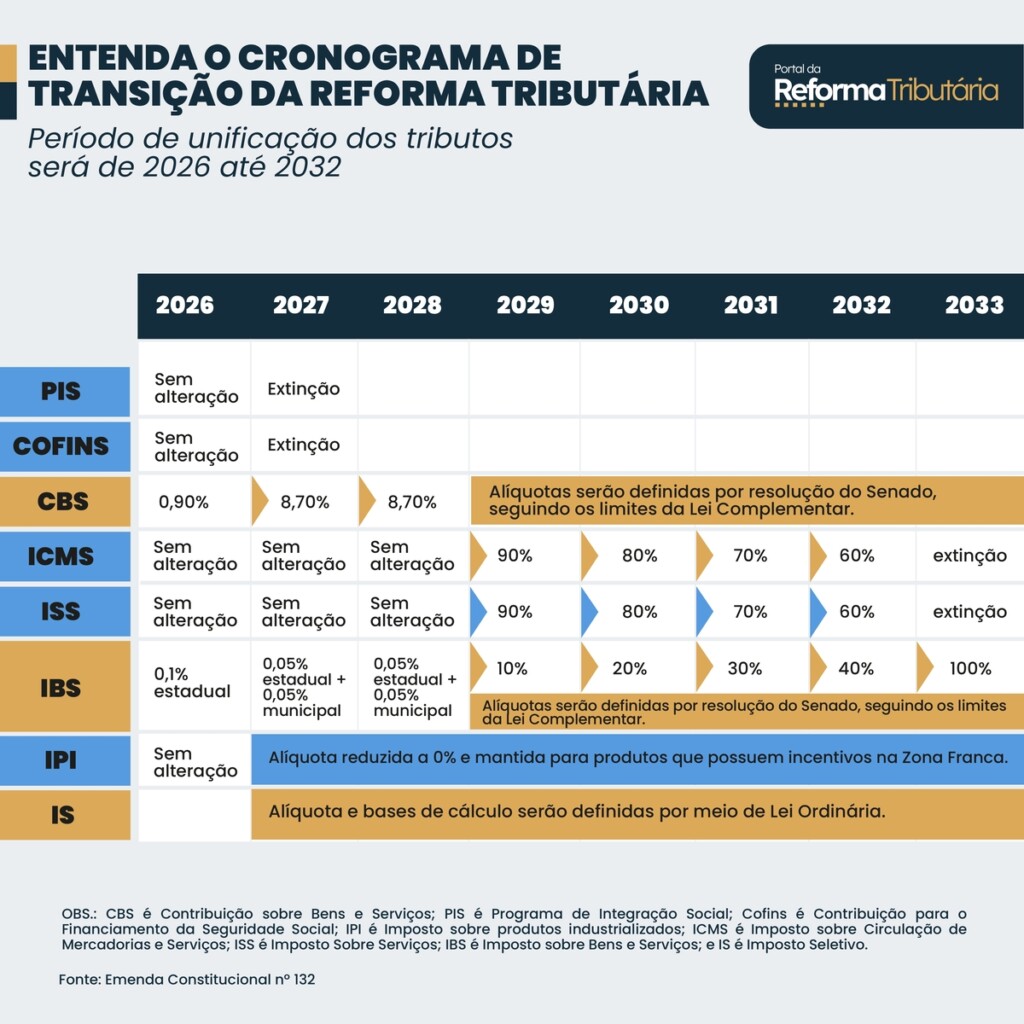

▶️ CBS (Contribuição sobre Bens e Serviços): com gestão federal, unificará o PIS (Programa de Integração Social), a Cofins (Contribuição para Financiamento da Seguridade Social) e parcialmente o IPI (Imposto sobre produtos industrializados);

▶️ IBS (Imposto sobre Bens e Serviços): com gestão compartilhada estados e municípios, unificará o ICMS (Imposto sobre Circulação de Mercadorias e Prestação de Serviços), estadual; e o ISS (Imposto Sobre Serviços de Qualquer Natureza), municipal.

Quando entra em vigor?

Entra em vigor já em 2026. E a transição vai até 2033.

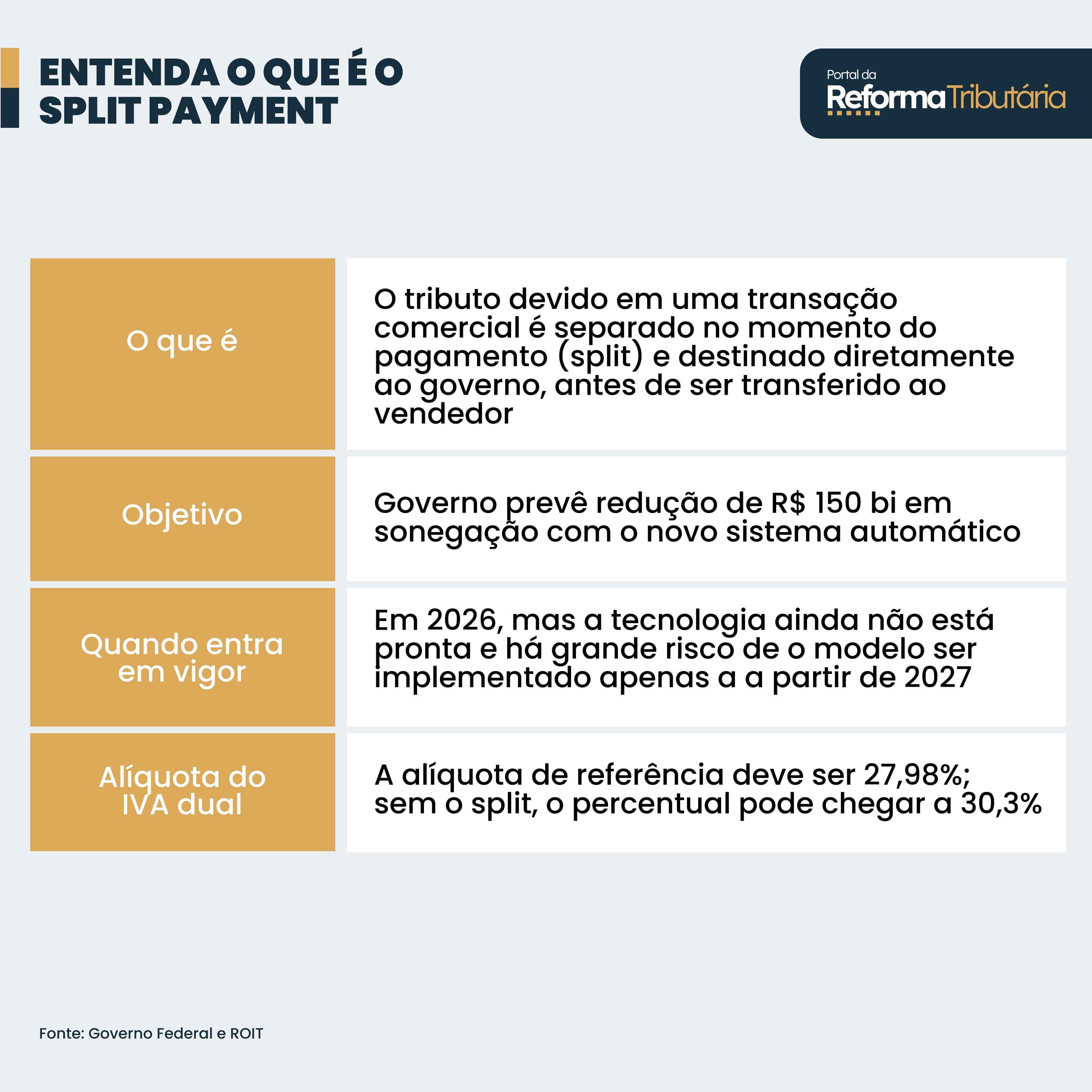

Split Payment

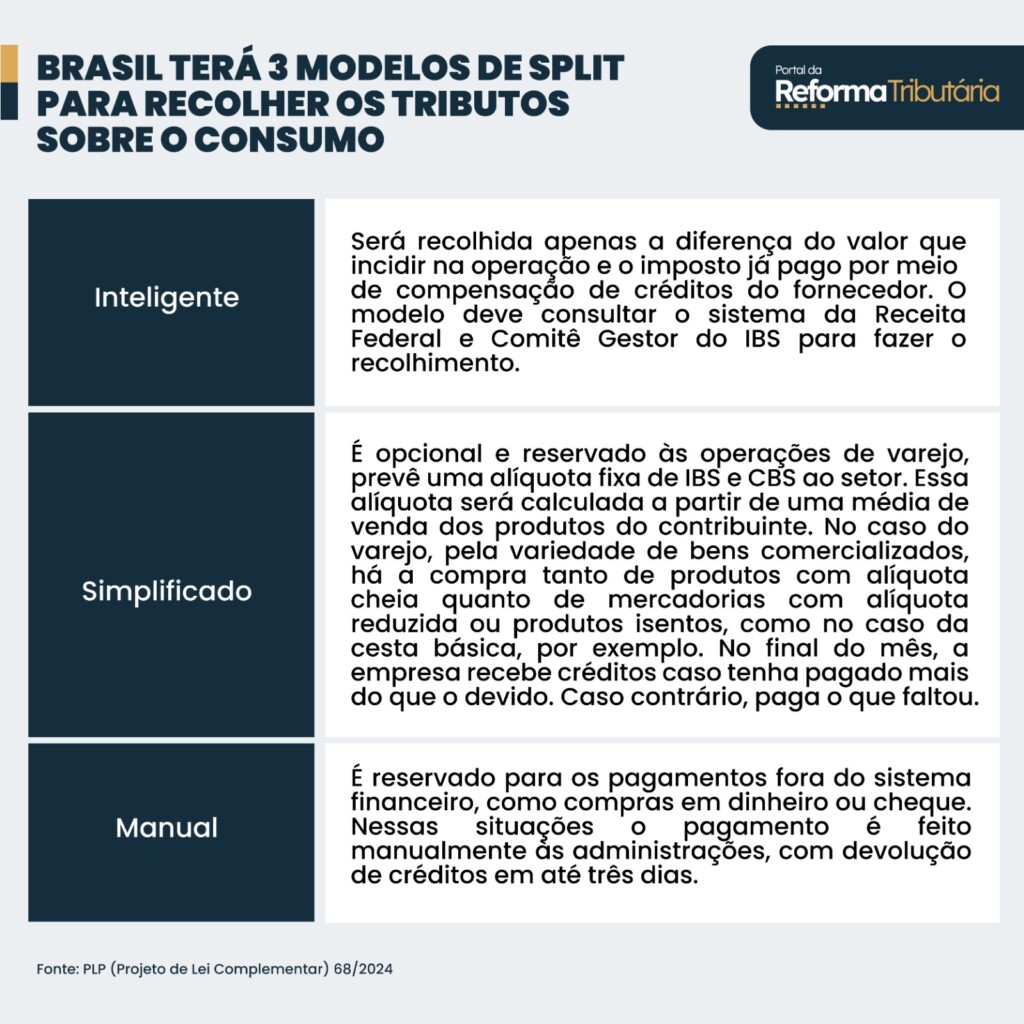

O split payment refere-se a um mecanismo de pagamento dividido no qual o valor pago por um comprador é automaticamente dividido entre o vendedor e as autoridades fiscais no momento da transação. Esse sistema é utilizado para garantir que a parcela correspondente aos impostos seja diretamente destinada ao governo, reduzindo a possibilidade de sonegação fiscal e melhorando a eficiência da arrecadação tributária.

Significa que o tributo pode ser pago no momento de comprar algo via Pix, cartão de crédito, TED ou boleto. O mecanismo não funciona, basicamente, via pagamento em dinheiro ou cheque.

O fornecedor, emissor da nota fiscal, terá como obrigação incluir no documento fiscal eletrônico informações que permitam tanto a vinculação das operações com a transação de pagamento.

Não-cumulatividade

A alíquota incidirá apenas sobre o valor adicionado em cada etapa da produção. Exemplo: o tributo pago sobre o algodão será abatido do imposto recolhido pelo fabricante de cortinas. O valor do imposto sobre insumos será deduzido para evitar que seja tributado mais de uma vez.

Na prática, isso exigirá um controle maior do fluxo de produção por parte das companhias para não desperdiçarem créditos e perderem competitividade.

A expectativa do governo é que se reduza o chamado “hiato de conformidade”, que reflete a sonegação, a elisão, a inadimplência e os litígios nos recolhimentos tributários.

A regra poderá se aplicar até em empresas do Simples Nacional que optarem pelo regime regular de IVA, para fornecer créditos à cadeia de compradores. Importante para empresas do Simples inseridas no mercado B2B (fornecem de empresas para empresas), por conta da competitividade. Estas empresas precisarão de maior atenção com documentação, contabilidade e governança.

Tributação no destino

O atual sistema funciona com a aplicação do tributo onde o serviço ou produto é originado. No entanto, o novo sistema desloca essa tributação para o local de consumo, em tese, evitando a disputa entre estados e municípios para atrair empresas – a chamada “guerra fiscal”.

- Ponto de atenção: há 13 tipos de “locais de destino” diferentes previstos em lei. Ou seja, complexidade ainda existirá para saber “onde” o tributo é devido.

imposto seletivo

Haverá ainda um Imposto Seletivo que incidirá a partir de 2027 sobre os produtos considerados maléficos à saúde e ao meio ambiente, como cigarros, bebidas alcoólicas e veículos, entre outros. O tributo é chamado pejorativamente pela mídia de “imposto de pecado”.

Ou seja, será um período com muitas mudanças regulatórias a depender da cada decisão política.

Desoneração de bens de capital

A desoneração da compra de bens de capital pelos contribuintes pode ser realizada de três formas:

- crédito integral e imediato do imposto;

- diferimento; ou

- redução de 100% nas alíquotas de imposto.

As empresas poderão dar foco na estratégia de prever compra de ativo, bens de capital, em 2026 ou 2027, em qual ano é melhor para o orçamento e para a eficiência de caixa da empresa –apontam dados da Calculadora da Reforma, da ROIT, que auxilia nessa análise.

Trava para evitar aumento do IVA

O texto contém um mecanismo que visa evitar a perda de arrecadação nos primeiros anos da reforma tributária. Esse dispositivo também atuará como uma “trava” para impedir o aumento “excessivo” global das cobranças.

A regra considerará a média de arrecadação dos impostos que serão extintos, bem como o PIB (Produto Interno Bruto). Em caso de necessidade, um “gatilho” poderá ser ativado para forçar a redução das cobranças.

O TCU (Tribunal de Contas da União) será responsável pela fiscalização e pelos cálculos das chamadas alíquotas de referência.

Na prática, muitos setores terão redução dos impostos em relação ao patamar pago atualmente. E outros segmentos terão aumento brutal da carga tributária se não houver um planejamento financeiro para se adequar da forma ao novo sistema.

- Ponto polêmico: trava só para o ano de 2033 em diante.

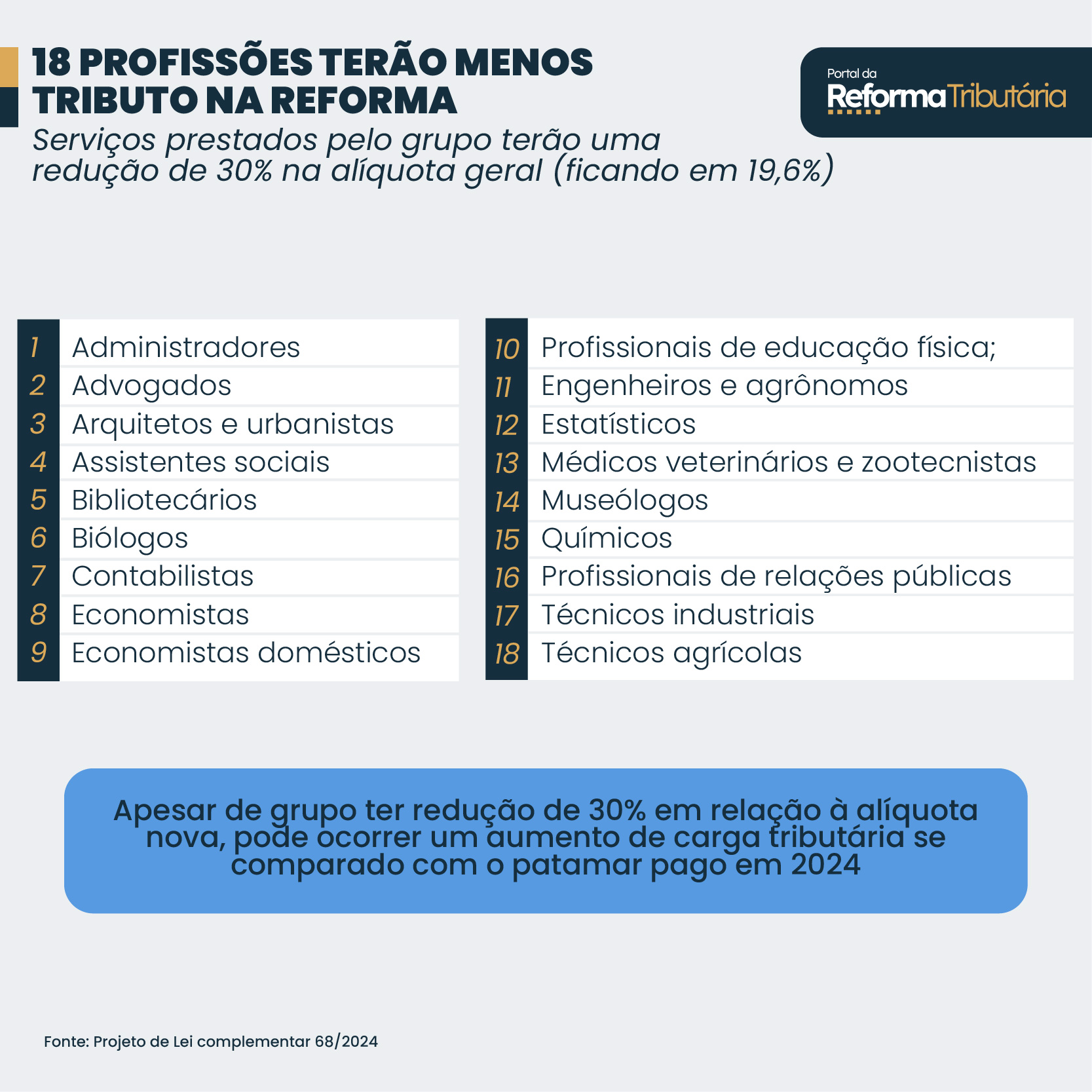

Profissionais liberais

A reforma trouxe vantagens para profissionais liberais, que contarão com redução de 30% das alíquotas de IBS e CBS. Mas apenas em relação aos serviços prestados de natureza profissional, científica, literária ou artística, que sejam submetidos a fiscalização por conselho profissional. A Lei Complementar ainda definirá quais operações terão o benefício. A diferenciação é válida para 18 profissionais:

- Administradores;

- Advogados;

- Arquitetos e urbanistas;

- Assistentes sociais;

- Bibliotecários;

- Biólogos;

- Contabilistas;

- Economistas;

- Economistas domésticos;

- Profissionais de educação física;

- Engenheiros e agrônomos;

- Estatísticos;

- Médicos veterinários e zootecnistas;

- Museólogos;

- Químicos;

- Profissionais de relações públicas;

- Técnicos industriais;

- Técnicos agrícolas.

Leia mais

- A espina dorsal da reforma está mantida, diz Bernard Appy

- Reforma muda receita bruta de motoristas de aplicativo

- Proposta de reforma tributária cria faixa de isenção para aluguéis

- Serviços funerários entram na alíquota reduzida e evitam alta de 206%

- A meta de zerar alíquota para medicamentos oncológicos