O gerente de Inteligência Técnica do CLP (Centro de Liderança Pública), Daniel Duque, avalia que a reforma tributária em discussão no Brasil terá como um de seus resultados uma reorganização da transparência de quanto de tributos são cobrados no país.

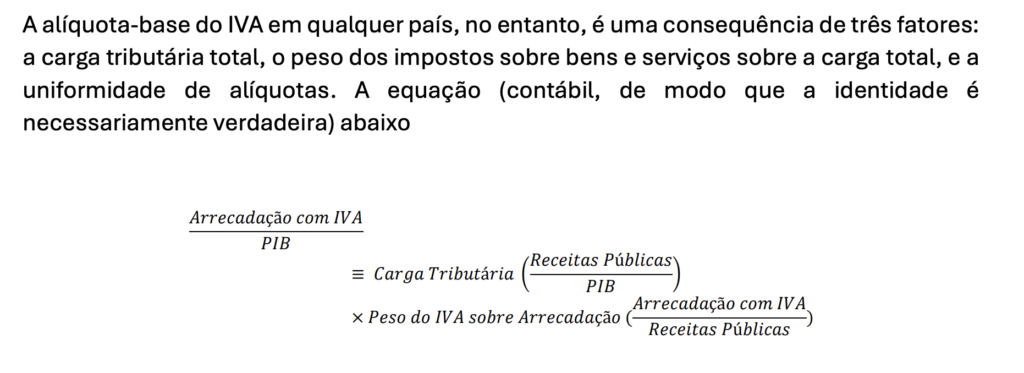

“A reforma tributária está proibida de aumentar receitas tributárias coletivas ao PIB”, explicou Duque, reforçando que a alíquota de referência 28% estimada pelo governo corresponde ao valor total que já é pago atualmente como carga total, mas de maneira desorganizada e dispersa entre diferentes tributos.

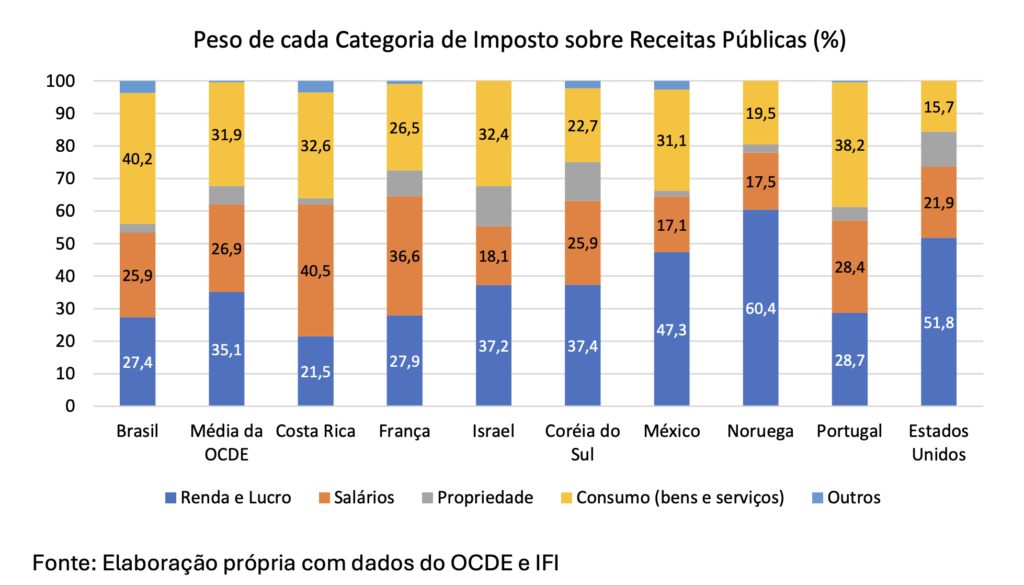

“Além do fato de que a gente tem muitas exceções que fazem com que a alíquota básica aumente, a gente também tem que levar em conta que o Brasil é um país que tem uma estrutura tributária que pega muito do consumo”, afirmou ele ao Portal da Reforma Tributária.

O especialista preparou um relatório (mais abaixo) que mostra alguns dos impactos da reforma. Cerca de 40% das receitas públicas vêm de impostos sobre o consumo (bens e consumos), o que limita a princípio a definição de uma taxa básica baixa de IVA.

Risco de muitas exceções

Para o especialista, a reforma ideal deve buscar maior uniformidade entre setores econômicos, o que favorece decisões de investimento baseadas em produtividade, em vez de incentivos fiscais. “Quando você cria alíquotas diferenciadas entre setores, a lucratividade de cada setor passa a depender do quanto ele paga de imposto, e não da sua produtividade”, destacou.

Duque alertou para o risco de excessivas exceções no sistema tributário. Segundo ele, pode, às vezes, está gerando uma ineficiência porque nem sempre é uma atividade produtiva: “É um jogo de soma zero“.

“Você não está gerando ganho para a sociedade fazendo com que você pague menos imposto. Você está gerando um ganho para você que vai ter que ser compensado por outros, pelo resto da sociedade. Então, esses dois efeitos fazem com que a não horizontalidade das alíquotas gerem efeitos muito problemáticos”.

Para Duque, uma das principais chaves para o sucesso da reforma está na redução de exceções tributárias, mas esse tipo de diferenciação é comum em outros países. “O problema é justamente quando as regras se tornam completamente arbitrárias, sem justificativa clara, fica muito fácil para empresas pressionarem o governo por mais exceções”, explicou.

Restante do mundo

O estudo do CLP mostra que, até meados dos anos 2000, mais da metade dos países com IVA usavam apenas uma alíquota diferencial diferente de zero. Regiões como o Norte da África e o Oriente Médio tendem a ter mais alíquotas, enquanto a África Subsaariana tem menos.

Outros exemplos de múltiplas alíquotas são Índia (variando entre 5 e 28%, variando de setor a setor, com uma média de 18%), China (6, 9 ou 13%, variando de setor a setor), Canadá (5 a 15%, dependendo da província). Na América Latina, o Uruguai tem uma alíquota base de 22%, mas com uma diferencial de 12% para determinados produtos e serviços – padrão semelhante ao do Paraguai, com uma alíquota-base de 10%, mas diferencial de 5% para alguns produtos e serviços, como imóveis, medicamentos, e determinados produtos agropecuários.

No caso dos países desenvolvidos, a maior parte adota uma alíquota-base, e outras duas ou três diferenciais para setores gerais e bem definidos. Por exemplo, na Noruega, a alíquota base é de 25%, sendo 15% para alimentos e bebidas, e 12% para transporte de passageiros, hotelaria e determinadas atividades esportivo-culturais.

Impacto econômico positivo:

Apesar de alguns setores poderem pagar mais impostos percentualmente, Duque acredita que a simplificação do sistema tributário trará ganhos econômicos para todos. “A uniformidade e simplicidade geram ganhos econômicos, e esses ganhos serão distribuídos. Pode até ser que você pague mais imposto em termos percentuais, mas, em termos absolutos, os lucros podem aumentar”, afirmou, destacando o potencial de aumento do PIB como efeito da reforma.

Apresentação

Leia mais: